Gazprom đang mất thị phần khí đốt tại thị trường Thổ Nhĩ Kỳ

Trong năm 2020, xuất khẩu khí đốt bằng đường ống của Nga sang Thổ Nhĩ Kỳ có thể giảm xuống mức 8-9 tỷ m3. Đây là mức thấp nhất kể từ giữa thập niên 1990 đến nay. Xuất khẩu giảm là kết quả từ chính sách giá cao của Gazprom tại thị trường này và chính sách đa dạng nguồn cung khí đốt của Thổ Nhĩ Kỳ sau cuộc khủng hoảng giá dầu năm 2015. Việc gia hạn hợp đồng 8 tỷ m3 khí đốt sẽ hết hạn vào năm 2021 đang gặp nhiều khó khăn. Với tình hình thị trường hiện nay, Thổ Nhĩ Kỳ hoàn toàn có thể không gia hạn thêm. Điều này sẽ khiến công suất vận chuyển của đường ống TurkStream mới đi vào vận hành gần một năm nay sẽ bị giảm 50%.

Sự sụt giảm xuất khẩu khí đốt của Nga sang Thổ Nhĩ Kỳ đã diễn ra trong hai năm rưỡi qua. Tuy nhiên, nghịch lý ở chỗ mặc dù xuất khẩu khí đốt đường ống sang Thổ Nhĩ Kỳ giảm, Gazprom lại khánh thành đường ống khí đốt TurkStream trị giá 7 tỷ USD. Có nguồn tin cho rằng, Thổ Nhĩ Kỳ đã chuyển từ một thị trường triển vọng nhất đối với Gazprom sang một khách hàng "có vấn đề".

Giấc mơ còn dang dở

Cuộc khủng hoảng kinh tế năm 2008 đã cuốn đi chặng đường tăng trưởng liên tục của thị trường khí đốt châu Âu nói chung. Trong vòng 10 năm sau đó, tốc độ tăng trưởng tiêu thụ khí đốt tại thị trường này đã giảm 11%. Trong bối cảnh đó, Thổ Nhĩ Kỳ trở thành khách hàng quan trọng của Gazprom. Tiêu thụ khí của Thổ Nhĩ Kỳ trong giai đoạn 2008 - 2014 đã tăng 30%. Kể từ năm 2007, Thổ Nhĩ Kỳ vượt qua Italia trở thành khách hàng nhập khẩu khí đốt lớn thứ hai của Nga sau Đức. Đến năm 2013, Chủ tịch điều hành Gazprom Aleksey Miller thông báo rằng, Thổ Nhĩ Kỳ có thể trở thành khách hàng nước ngoài lớn nhất của Gazprom trong tương lai gần và dự kiến xuất khẩu khí đốt của Nga cho Thổ Nhĩ Kỳ sẽ tăng 20%. Kể từ năm 2013, tiêu thụ khí đốt của Thổ Nhĩ Kỳ mỗi năm đạt khoảng 44 tỷ m3, trong đó có gần 60% nguồn cung đến từ Gazprom. Giới phân tích còn dự báo, tiêu thụ khí đốt tại Thổ Nhĩ Kỳ sẽ tăng lên 60 tỷ m3 vào năm 2020.

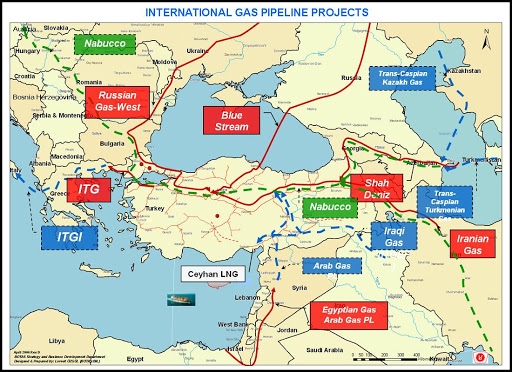

|

| Bản đồ đường ống khí đốt TurkStream |

Trước những kỳ vọng lạc quan, đến cuối năm 2014, Nga đã quyết định hủy bỏ dự án đường ống khí đốt South Stream qua Biển Đen đến Bulgaria và thay vào đó là hệ thống hai đường ống khí đốt TurkStream với kế hoạch: một đường ống sẽ cung cấp khí đốt cho thị trường Thổ Nhĩ Kỳ và một cho thị trường đông nam châu Âu. Trong trường hợp này, phía Gazprom có thể hoàn toàn từ bỏ việc vận chuyển khí đốt qua tuyến đường phía nam, quá cảnh tại Ukraine để vào châu Âu. Mặc dù Thổ Nhĩ Kỳ chưa bao giờ trở thành một quốc gia trung chuyển lý tưởng khí đốt của Nga do những sự khác biệt về thương mại và chính trị giữa Nga và Thổ Nhĩ Kỳ (trong đó có vấn đề Syria và Crimea), song giới phân tích nhận định, Thổ Nhĩ Kỳ đã góp phần giúp Gazprom giảm sự phụ thuộc vào Ukraine trong việc quá cảnh khí đốt.

Tuy nhiên, thị trường khí đốt Thổ Nhĩ Kỳ trên thực tế đã có những thay đổi đáng kể. Kể từ năm 2014, nhu cầu khí đốt ở Thổ Nhĩ Kỳ đã ngừng tăng trường (ngoại trừ mức tăng đột biến vào năm 2017 do yếu tố thời tiết) do nền kinh tế suy thoái và đồng Lira của Thổ Nhĩ Kỳ mất giá, khiến việc mua khí đốt nhập khẩu bằng đồng USD gặp thua lỗ. Năm 2019, sản lượng tiêu thụ khí đốt tại Thổ Nhĩ Kỳ chỉ đạt 43,4 tỷ m3, thấp hơn so với năm 2013.

Khủng hoảng trong quan hệ Nga - Thổ Nhĩ Kỳ đã giáng một đòn mạnh vào ngành khí đốt của Nga cuối năm 2015 khi một máy bay ném bom Su-24 của Nga bị máy bay chiến đấu của Thổ Nhĩ Kỳ bắn hạ tại Syria. Trong khi phản ứng của Nga đã loại trừ những hạn chế đối với nguồn cung năng lượng cho Thổ Nhĩ Kỳ, song phía Thổ Nhĩ Kỳ vẫn đặt mục tiêu thay thế hoàn toàn khí đốt từ Nga. 4 năm sau, nhờ việc xây dựng 2 cảng tiếp nhận LNG mới và các nguồn cung cấp bổ sung từ Azerbaijan, Thổ Nhĩ Kỳ đã gần đạt được mục tiêu thay thế hoàn toàn nguồn cung khí đốt từ Nga.

Thị trường khó khăn

Sự thay đổi mạnh mẽ trong quan điểm của giới chức trách Thổ Nhĩ Kỳ về cách thức phát triển thị trường năng lượng nội địa cũng đã chống lại Gazprom. Thổ Nhĩ Kỳ hầu như không có hoạt động sản xuất khí đốt khi khai thác khí đốt chỉ đạt 500 triệu m3 (2019). Mức thuế tiêu dùng bị điều chỉnh và việc nhập khẩu, phân phối khí đốt được chính quyền Thổ Nhĩ Kỳ chuyển cho công ty nhà nước Botas điều hành. Điều này đi ngược lại so với những gì đã diễn ra từ năm 2010 khi Thổ Nhĩ Kỳ lên kế hoạch tự do hóa thị trường theo hướng của châu Âu. Là một phần của quá trình này, trong các năm 2009 và 2012, các hợp đồng nhập khẩu khí đốt của Botas ký với Gazprom (sản lượng 10 tỷ m3/năm) đã được phân bổ cho 7 nhà nhập khẩu tư nhân là Akfel, Avrasya, Bati Hatti, Bosphorus, Enerco, Kibar và Shell. Nhằm chiếm thế độc quyền tại Thổ Nhĩ Kỳ, Gazprom đã mua cổ phần kiểm soát tại Bosphorus, trong khi Gazprombank đầu tư vốn vào Avrasya và Enerco.

Tuy nhiên, quá trình tự do hóa thị trường Thổ Nhĩ Kỳ đã bị đình trệ. Sự giằng co giữa chính sách thuế tiêu dùng nội địa và các hợp đồng khí đốt với Gazprom (với giá khí được tính trên cơ sở giá dầu và đồng USD) khiến các nhà nhập khẩu khí đốt tư nhân của Thổ Nhĩ Kỳ không có lãi. Ngay cả sự sụt giảm của giá dầu trong năm 2014 cũng không thể bù đắp cho sự suy yếu mạnh của đồng Lira (đã giảm 3,5 lần so với đồng USD trong vòng 5 năm qua). Do đó, Gazprom buộc phải giảm giá bán khí đốt cho các nhà nhập khẩu tư nhân Thổ Nhĩ Kỳ. Điều này gây ra một loạt các điều chỉnh giá khí hàng năm và tạo ra tình huống "éo le" cho Gazprom. Tập đoàn phải giảm lợi nhuận từ hoạt động kinh doanh xuất khẩu để duy trì các công ty của mình tại Thổ Nhĩ Kỳ.

Một điểm nhấn lịch sử đã xảy ra là cuộc đảo chính quân sự bất thành ở Thổ Nhĩ Kỳ vào năm 2016. Sự kiện này đã kéo theo hậu quả là quá trình quốc hữu hóa các công ty năng lượng Akfel, Enerco, Avrasya. Do đó, Gazprombank buộc phải bán cổ phần của mình trong Avrasya vào năm 2017 và Gazprom rút khỏi Bosphorus vào năm 2018. Sau sự kiện này, chính quyền Thổ Nhĩ Kỳ không còn sẵn sàng nhường lại thị phần năng lượng cho các công ty tư nhân cạnh tranh về giá cả.

Tái cơ cấu nguồn cung

|

| Các nguồn cung dầu khí có thể cung cấp cho Thổ Nhĩ Kỳ |

Quá trình quốc hữu hóa năng lượng của Thổ Nhĩ Kỳ khiến các nhà nhập khẩu tư nhân của nước này gần như chấm dứt mua khí đốt của Gazprom. Trong năm 2019, các công ty tư nhân Thổ Nhĩ Kỳ chỉ mua quyền chọn tổng cộng 1,3 tỷ m3 khí đốt (chiếm đúng 13% theo khối lượng hợp đồng). Sang năm 2020, tình hình được cải thiện đôi chút: trong 6 tháng đầu năm, các công ty tư nhân mua quyền chọn tổng cộng 1,2 tỷ m3 của Gazprom. Rõ ràng là các công ty này không thể thực hiện điều khoản "take or pay" (mua 80% khối lượng hợp đồng). Họ có thể chuyển sang mua không quyền chọn lượng khí đốt nào đó trong 5 năm tiếp theo, song với tình hình thị trường hiện nay, khả năng nhập khẩu bù sẽ gặp nhiều khó khăn. Cũng trong thời gian này, khả năng Gazprom thu được tiền phạt từ các nhà nhập khẩu tư nhân Thổ Nhĩ Kỳ cũng rất thấp. Một số nhà nhập khẩu Thổ Nhĩ Kỳ đang đối mặt với nguy cơ phá sản. Riêng trong năm 2019, tổng các khoản nợ của họ đã tăng lên 1,7 tỷ USD.

Gazprom vẫn còn hợp đồng cung cấp khí đốt cho Botas với 4 tỷ m3 khí đốt theo đường ống TurkStream và 16 tỷ m3 bằng đường ống "Blue Stream”. Có nguồn tin cho rằng, Botas cũng không có khả năng hoàn thành đầy đủ điều khoản hợp đồng take-or-pay trong năm 2019 qua tuyến ống BlueStream, song điều này không thực sự đe dọa Botas khi tập đoàn này đủ khả năng bù đắp nhập khẩu còn thiếu theo hợp đồng với Gazprom. Trong nửa đầu năm 2020, Botas đã mua quyền chọn đầy đủ khối lượng khí đốt theo hợp đồng trên tuyến phía tây (2,2 tỷ m3), nhưng chỉ mua quyền chọn 1,1 tỷ m3 thông qua "Blue Stream" (chiếm chưa đến 15% khối lượng hợp đồng).

Vấn đề chính của khí đốt Nga tại thị trường Thổ Nhĩ Kỳ chính là giá bán. Theo dữ liệu của Kommersant, trong quý I/2020, giá khí đốt của Gazprom dành cho Botas là 257 USD/1.000 m3, trong quý II/2020 là 228 USD/1.000 m3. Để so sánh, trong quý II/2020, giá khí đốt giao ngay tại thị trường châu Âu đã giảm sâu xuống dưới 100 USD/1.000 m3 và giá khí đốt trung bình trong danh mục hợp đồng xuất khẩu của Gazprom là 110 USD/1.000 m3. Bản thân Thổ Nhĩ Kỳ đã mua các lô LNG giao ngay trong quý II/2020 với giá trung bình 63 USD/1.000 m3 (trong quý I là 98,2 USD/1.000 m3). Nguồn cung LNG đã thay thế phần lớn khí đốt của Nga.

Một nguồn cung khí đốt cạnh tranh khác là khí đốt của Azerbaijan từ mỏ Shah Deniz, được cung cấp cho Thổ Nhĩ Kỳ qua đường ống TANAP. Theo các điều khoản của hợp đồng, Botas có nghĩa vụ mua quyền chọn 6 tỷ m3 khí mỗi năm từ Azerbaijan mặc dù giá khí từ Shah Deniz (có tính cả phí vận chuyển) còn cao hơn giá khí đốt của Nga. Đồng thời, từ tháng 4 - 7/2020, Botas đã giảm mua khí đốt giá cao từ Iran, nhất là sau vụ nổ đoạn đường ống dẫn khí đốt từ Iran sang Thổ Nhĩ Kỳ vào cuối tháng 3 vừa qua.

Các hợp đồng khí đốt bị đe dọa

Khí đốt của Nga trở nên quá đắt đỏ vào thời điểm Thổ Nhĩ Kỳ có cơ hội thay đổi hoàn toàn cơ cấu nguồn cung của mình. Trong 6 năm tới, nước này sẽ kết thúc 80% hợp đồng nhập khẩu khí đốt dài hạn với tổng sản lượng hàng năm khoảng 48 tỷ m3 (nhiều hơn mức tiêu thụ hiện tại). Vào năm 2021, hợp đồng cung cấp 8 tỷ m3 khí đốt với Gazprom trên tuyến đường ống TurkStream sẽ hết hạn. Một nửa lượng khí dành cho Botas, phần còn lại cho Avrasya (0,5 tỷ m3), Shell (0,25 tỷ m3), Bosphorus (0,75 tỷ m3) và Enerco (2,5 tỷ m3). Cũng trong năm 2021, Thổ Nhĩ Kỳ sẽ kết thúc hợp đồng nhập khẩu 6,6 tỷ m3 khí đốt giai đoạn 1 từ Shah Deniz (Azerbaijan), hợp đồng nhập khẩu 2 triệu tấn LNG từ Guinea Xích đạo và Nigeria. Đến năm 2024, phía Thổ Nhĩ Kỳ sẽ kết thúc hợp đồng nhập 4 triệu tấn LNG từ Algeria. Và đến năm 2026, các hợp đồng nhập khẩu khí đốt lớn nhất sẽ kết thúc, trong đó có hợp đồng 16 tỷ m3 khí của Gazprom qua "Blue Stream" và 9,6 tỷ m3 của Iran.

Nhiều khả năng phía Thổ Nhĩ Kỳ sẽ tiếp tục gia hạn hợp đồng nhập khẩu khí đốt được cho là hấp dẫn về mặt thương mại từ Azerbaijan, mặc dù khối lượng nhập khẩu hàng năm sẽ giảm 50% do trữ lượng khí tại Shah Deniz giai đoạn 1 đang cạn kiệt. Phía Thổ Nhĩ Kỳ cũng sẽ chọn nhập khẩu LNG nhiều hơn so với nhập khẩu khí đường ống từ Nga và Iran vì giá LNG đang ở mức thấp. Cơ sở hạ tầng của Thổ Nhĩ Kỳ hiện nay có thể tiếp nhập 18,8 triệu tấn LNG mỗi năm, tương đương 24 tỷ m3. Các cảng tiếp cận LNG mới đã được Thổ Nhĩ Kỳ lên kế hoạch. Tất nhiên, lượng khí đốt từ LNG không đủ để thay thế hoàn toàn lượng khí đường ống nhập khẩu từ Nga. Tuy nhiên, phía Thổ Nhĩ Kỳ có thể dễ dàng từ chối 8-10 tỷ m3 khí đốt từ Gazprom (tức 1/3 khối lượng hợp đồng) nếu không có những điều khoản hấp dẫn về giá. Nhà nghiên cứu của Eurasia Analytics Gliumira Rzaeva cho biết, nửa đầu năm 2020 ghi nhận giá khí đốt của Gazprom cao nhất tại thị trường Thổ Nhĩ Kỳ. Điều này đẩy Thổ Nhĩ Kỳ lâm vào "gánh nặng phụ thuộc vào nguồn cung khí đốt Nga".

Chuyên gia Rzaeva tính toán rằng, trong các cuộc đối thoại với Gazprom, phía Thổ Nhĩ Kỳ sẽ đề nghị các ưu đãi tương tự mà Gazprom đã dành cho các đối tác châu Âu như: rút ngắn thời hạn hợp đồng, giảm điều khoản take-or-pay, hủy lệnh cấm đối với tái xuất, liên kết báo giá với các sàn giao dịch châu Âu (như sàn giao dịch TTF tại Hà Lan). Tuy nhiên, vấn đề cốt lõi nhất vẫn là giá khí đốt bán cho Thổ Nhĩ Kỳ. Nếu Gazprom nhượng bộ và đưa ra mức giá thấp nhất trên thị trường, phía Thổ Nhĩ Kỳ có thể mua khí nhiều hơn. Tuy nhiên, Gazprom sẽ không thể chiếm được 58% thị phần khí đốt tại Thổ Nhĩ Kỳ như những gì đạt được vào năm 2012.

Những rủi ro và tham vọng

Trong tháng 8 vừa qua, Thổ Nhĩ Kỳ đã nhận được một "con át chủ bài" khác trong các cuộc đàm phán khí đốt. Công ty TPAO thuộc sở hữu nhà nước thông báo phát hiện mỏ khí đốt có trữ lượng lớn đầu tiên của Thổ Nhĩ Kỳ trên thềm lục địa Biển Đen. Nguồn tài nguyên có trữ lượng ước tính 320 tỷ m3 dựa trên kết quả khoan thăm dò giếng Tuna-1. Mỏ khí này cách bờ biển Thổ Nhĩ Kỳ 175 km, độ sâu tại điểm khoan là 2,1 km và độ sâu của giếng là 2,4 km. Tổng thống Erdogan tuyên bố, Thổ Nhĩ Kỳ sẽ đưa mỏ khí này vào khai thác trong 3 năm tới.

Giới chuyên gia dầu khí có nhiều kinh nghiệm làm việc trên thềm lục địa Biển Đen bày tỏ sự nghi ngờ về tính khả thi về thời hạn 3 năm nêu trên. Tập đoàn ExxonMobil đã phải rút khỏi dự án Neptun của Romania (có vị trí gần mỏ mới của Thổ Nhĩ Kỳ) vào năm 2019 sau 7 năm tìm kiếm thăm dò, tiêu hao 700 triệu USD. Theo chuyên gia Trung tâm tư vấn Gekon (Nga) Mikhail Grigoriev, phía Thổ Nhĩ Kỳ cần phải tính đến không chỉ sự sụt giảm giá khí mà còn cả chi phí phát triển các mỏ khí ngoài khơi ở vùng nước sâu lớn, cũng như rủi ro phát thải khí hydro sulfua ra môi trường trên Biển Đen.

Chuyên gia Rzaeva cho rằng, mỏ khí mới có thể khai thác 5-8 tỷ m3 mỗi năm, đáp ứng 10-18% nhu cầu tiêu thụ khí đốt của Thổ Nhĩ Kỳ. Sản lượng của mỏ này không quá lớn, song yếu tố chính ở đây là Thổ Nhĩ Kỳ có thêm một lợi thế trong các cuộc đàm phán về giá khí với các nhà cung cấp. Ngoài ra, sở hữu nguồn cung khí đốt của riêng mình cũng giúp Thổ Nhĩ Kỳ hiện thực hóa tầm nhìn dài hạn về việc xây dựng một trung tâm giao dịch khí đốt. Vì vậy, trong bất kỳ tình huống nào, chính quyền Thổ Nhĩ Kỳ sẽ đưa mỏ khí này vào vận hành.

Nghiên cứu viên cao cấp tại Viện Kinh tế thế giới và Quan hệ quốc tế (IMEMO), Viện Hàn lâm Khoa học Liên bang Nga Vladimir Avatkov cho biết, một vấn đề cơ bản đặt ra là Thổ Nhĩ Kỳ có thể thu hút một tập đoàn dầu khí có năng lực, kinh nghiệm của Phương Tây trong lĩnh vực nước sâu để tham gia dự án này hay không, nhất là quan hệ Thổ Nhĩ Kỳ - EU đang diễn biến căng thẳng. Điều này có thể xảy ra nếu sự phát triển của mỏ khí này có thể ảnh hưởng tiêu cực đến quan hệ Nga - Thổ Nhĩ Kỳ.

Chuyên gia Avatkov cũng cho biết, sự phụ thuộc của Thổ Nhĩ Kỳ vào nguồn cung khí đốt Nga từ trước đến nay được coi là một lý lẽ quan trọng, thậm chí là đòn bẩy gây áp lực trong quan hệ Nga - Thổ Nhĩ Kỳ. Tuy nhiên, hợp tác Nga - Thổ Nhĩ Kỳ không chỉ dừng lại ở lĩnh vực năng lượng. Hai bên đang hợp tác trong xây dựng nhà máy điện hạt nhân Akkuyu; thúc đẩy lượng lớn khách du lịch Nga đến Thổ Nhĩ Kỳ và mở rộng hoạt động kinh doanh của Thổ Nhĩ Kỳ tại Nga. Sau cuộc khủng hoảng chính trị tại Ukraine năm 2014, Nga và Thổ Nhĩ Kỳ đã bắt đầu đối thoại an ninh, hợp tác kỹ thuật quân sự, nhất là việc cung cấp các hệ thống phòng không S-400 cho Thổ Nhĩ Kỳ. Chuyên gia Avatkov cũng thừa nhận rằng, quan hệ với Thổ Nhĩ Kỳ chứa đựng nhiều nguy cơ xung đột đối với Nga.

Chính quyền của Tổng thống Erdogan đang cố gắng khẳng định vị thế của Thổ Nhĩ Kỳ không chỉ dừng lại ở nhà lãnh đạo khu vực mà xa hơn là một cường quốc trên thế giới và là trung tâm của thế giới Hồi giáo. Có thể cả Nga và Thổ Nhĩ Kỳ có nhiều điểm chung, nhưng tham vọng của chính quyền Thổ Nhĩ Kỳ có thể vượt ra ngoài khuôn khổ lợi ích quốc gia mà phía Nga đang tính đến.

Phạm TT